Return on Investment (ROI)

Один из основных моментов в инвестициях – оценка прибыльности вложений в тот или иной актив. Считать доходность можно разными способами, нередко это делается непосредственно на сайте брокера. В этой статье мы поговорим о расчете при помощи весьма популярного коэффициента Return on Investment (ROI или РОИ).

Что такое ROI? Его часто используется для оценки эффективности инвестиционных вложений. ROI это “рентабельность инвестиций”, хотя иногда встречаются и другие термины: РОИ это также “окупаемость инвестиций”, “норма доходности” и пр.

Рентабельность активов и инвестиций

Широкое использование этот коэффициент получил благодаря своей простоте и универсальности. Но есть один важный нюанс: надо обязательно понимать, кто и для чего использует этот показатель, потому что есть две распространенные его вариации:

- ROI как инструмент для сравнения дохода различных активов в портфеле

- ROI как показатель прибыли от инвестиционной деятельности компании

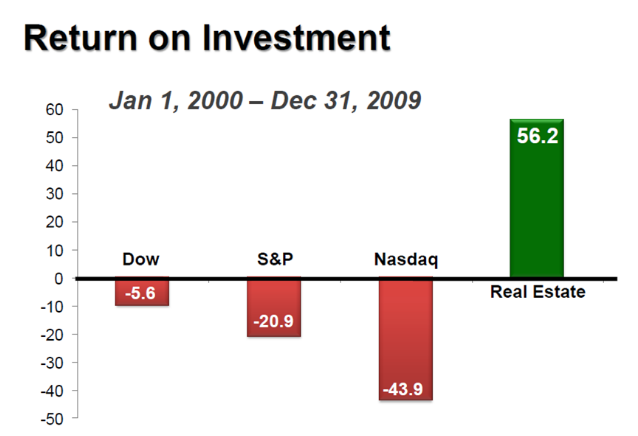

Например, посмотрим на такую картинку:

Как видим, в данном случае речь идет о ROI различных классов активов за определенный период времени. За период с 2000 по 2010 год ROI при вложениях в американские акции упал, а РОИ в недвижимость наоборот заметно выросла.

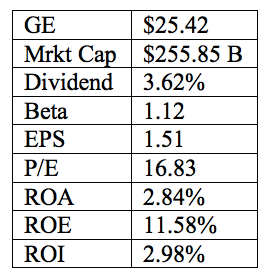

Или возьмем пример компании General Electic за один из прошлых периодов:

Здесь ROI приводится как показатель эффективности вложений General Electric и демонстрирует, что рентабельность инвестиций компании за отчетный период составила 2.98%. Формула расчета ROI будет приведена далее.

Следует помнить, что также существует ROI как маркетинговый показатель в IT (самый распространенный с точки зрения популярности запросов в поисковых системах), отражающий эффективность рекламных кампаний. Во избежание путаницы в этом случае иногда говорят о коэффициенте ROMI (Return on Marketing Investment), но далеко не всегда.

Как рассчитать ROI? Формула расчета

Смысл рентабельности несложен: это чистый доход, полученный от инвестиции (включая ее продажу) относительно стоимости ее приобретения. Обычно рассчитывается и приводится в процентах.

- Формула: Чистый доход / стоимость инвестиции

Пример: допустим, вы купили акцию за 100 рублей, получили 10% дивидендов (10 рублей), и продали ее за 120 рублей.

Тогда ROI инвестиции составит: [(120 + 10) – 100] / 100 = 30%

Понятно, что если цена продажи была бы, скажем, 80 рублей, то инвестиция выйдет убыточной и РОИ математически получится отрицательным. Используя этот коэффициент можно очень быстро оценить, какие инструменты в портфеле приносят больший доход.

Кроме того, универсальность коэффициента позволяет использовать его для сравнения самых разных инвестиций, в том числе относящихся к разным классам: акции, облигации, паевые фонды, недвижимость, прямые инвестиции в бизнес и т.д. Например, рентабельной будет операция сдачи квартиры, если квартирная плата выше ежемесячного взноса по ипотеке. Умножим разницу на 12 и разделив на первоначальный ипотечный взнос, получим численное значение коэффициента.

Сложности и ошибки

-

Чаще всего ROI используют для того, чтобы сравнить эффективность уже совершенных инвестиций, когда у вас уже есть достоверная цена продажи, либо текущая цена, по которой можно продать. При оценке РОИ еще не совершенной инвестиции возникает необходимость предполагать, какой будет будущая цена продажи – и, таким образом, вносить поправки на потенциальные изменения будущей стоимости, что уже искажает изначальный смысл коэффициента.

-

Сама по себе формула не учитывает время владения инвестицией. Следовательно, для того, чтобы использовать ее для активов с разным сроком владения, необходимо ввести дополнительную поправку. Например, если в портфеле есть акция А со сроком владения 2 года и ROI 30%, и акция B, удерживаемая 1 год и ROI 10%, то для сравнения нужно РОИ акции А разделить на 2.

-

Наиболее распространенная ошибка – не учитывать при расчете стоимости инвестиции различные дополнительные расходы, такие как транзакционные издержки и налоги. При расчете РОИ по вложениям в недвижимость следует не забывать про включение в стоимость инвестиции комиссионных брокеров, эксплуатационные издержек, налоговые выплаты и т.д.

Инвестиции в золото Газпромбанк

Какой ROI считается хорошим?

Если ROI инвестиции превышает среднюю доходность для данного класса активов в данной стране, то вложения традиционно считаются высокорентабельными. Российский рынок акций с момента старта в 1990-х на сегодня показывает 17% годовых, но с учетом коррекции на инфляцию получается примерно 5-7% чистой доходности в год.

Например, историческая рентабельность инвестиций в американские акции, входящие в индекс S&P500 составляет порядка 8-12% в год (в зависимости от того какой временной период брать). С учетом инфляции примерно 7% годовых, и эту величину можно считать ориентиром для сравнения.

Рентабельность инвестиций в акции Berkshire Hattaway Уоррена Баффета за все время существования составляет около 19% в год. Таким образом, если в портфеле находится акция условного Amazon и ее ROI за время владения составляет 20% годовых, то ее можно считать хорошей инвестицией с точки зрения коэффициента рентабельности.

Три вида рентабельности: ROE, ROA и ROI

Есть три традиционных показателя, которые оценивают эффективность менеджмента компании:

-

Return on equity (ROE) – рентабельность собственного капитала компании

-

Return on assets (ROA) – рентабельность активов

-

Return on Investment (ROI) – рентабельность инвестиций

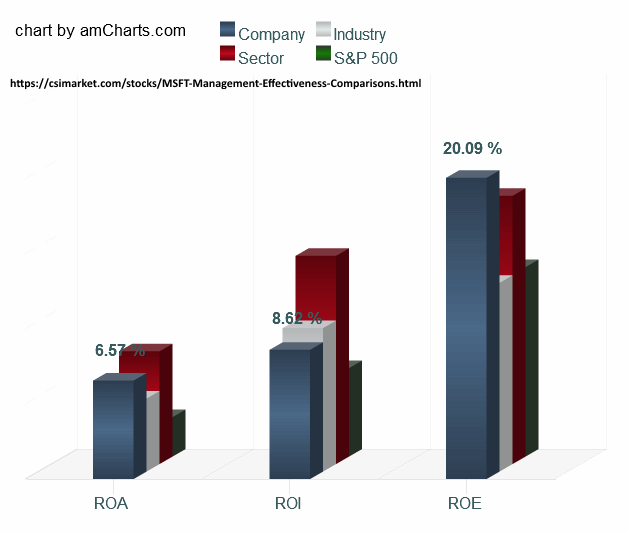

Часто их рассматривают совместно, как, например, в прилагаемой картинке.

Здесь указаны текущие коэффициенты для компании Microsoft с сайта csimarket.com.

- ROE означает, что расчет делается делением чистой прибыли на собственный капитал фирмы, т.е на разницу между стоимостью ее совокупных активов и обязательств.

- ROA говорит о рентабельности активов, т.е. о чистой прибыли относительно активов компании без учета долгов. Так что тут следует ожидать меньшего значения, чем дает ROE.

- ROI показывает рентабельность тех активов, которые инвестирует сама компания. Там же можно сравнить эти коэффициенты с показателями в отрасли:

Остановимся подробнее на ROI. В данном случае можно заметить, что менеджмент имеет большую эффективность, чем компании в индексе S&P500, но меньшую, чем в секторе сходных с Microsoft компаний.

Формула расчета ROI: [Инвестиционный доход / Инвестированный капитал] × 100%

Инвестированным капиталом может быть, например, ссуда под проценты, владение долями акций и облигаций других компаний, затраты на венчурные проекты и пр. При этом в расчете компании часто учитывают только долгосрочные инвестиции. Данные об инвестиционном доходе обычно можно найти в приложениях к финансовой отчетности.

Общий смысл ROI: как хорошо менеджмент распоряжается инвестициями, дают ли они отдачу

Сложности и недостатки

-

Главная претензия к ROI, как и вообще к показателям, основанных на данных финансовой отчетности, это их большая зависимость от правил бухгалтерского учета. Мало того, что в разных странах эти правила разные, они могут различаться даже в компаниях, работающих в одной стране (стандарт GAAP и стандарт IFRS, например).

-

Как следствие, резкое изменение чистой прибыли и показателей рентабельности в одном из отчетных периодов может означать исключительно бухгалтерскую манипуляцию. Поэтому ROI и прочие показатели эффективности менеджмента желательно усреднять и использовать только как дополнительный аргумент и только, если горизонт инвестирования превышает несколько лет.

-

Следует учитывать, что ROI отражает лишь прошлое и не предсказывает будущее – будущая доходность может быть с равной вероятностью выше, такой же или ниже посчитанной на истории.

Индекс рентабельности инвестиций

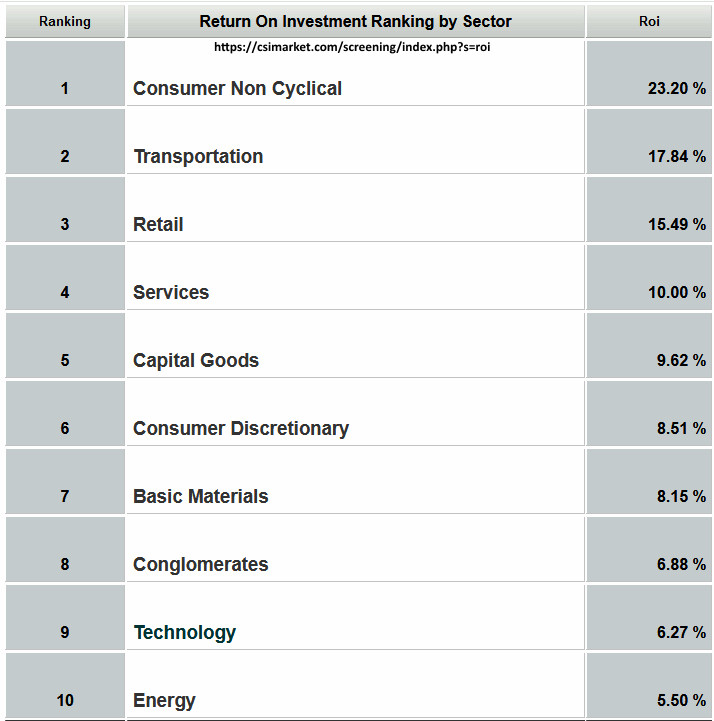

Вот как выглядят актуальные средние показатели ROI в разных секторах американской экономики, ссылка:

Коэффициенты ROA, ROE и ROI также можно найти на сайте finviz.com, выбрав меню “Screener” и там “Financial”. Однако при этом на разных сайтах для ROI могут быть разные значения, что вероятно связано с разными стандартами учета, которые используется при оценке:

Преимущества инвестирования через Газпромбанк:

- Надежность и безопасность: Газпромбанк является одним из крупнейших и стабильных банков России, что минимизирует риски для ваших инвестиций.

- Широкий выбор инструментов: Благодаря разнообразию инвестиционных продуктов вы можете выбрать тот, который наилучшим образом соответствует вашим целям и уровню риска.

- Консультации и профессиональное сопровождение: Если вы не уверены в своем выборе, банк предоставляет квалифицированные консультации и профессиональное управление активами.

- Доступ к международным рынкам: Газпромбанк предоставляет доступ к иностранным рынкам, что позволяет диверсифицировать инвестиции и расширить горизонты.

Инвестирование через Газпромбанк — это удобный и безопасный способ приумножить ваш капитал, воспользоваться налоговыми льготами и получить стабильный доход. С помощью различных инвестиционных продуктов, таких как ИИС, ПИФы, облигации и акции, вы можете создать портфель, который соответствует вашим целям и рисковому профилю. Газпромбанк предоставляет клиентам все необходимые инструменты для успешного инвестирования и управления активами.