Хотя российским инвесторам доступны различные способы вложения средств, одним из самых сложных незаслуженно считается выход на иностранные фондовые биржи. Причиной являются многочисленные вопросы, возникающие при прохождении данной процедуры: порог входа, общение с брокерами на иностранном языке, особенности налогообложения, вывод средств из-за рубежа и т.п.

Я не хочу сказать, что российские брокеры ненадежны и не должны приниматься во внимание – тем более, что на Московской бирже появляются новые инструменты. Возможно, что в будущем они смогут создать приемлемую альтернативу зарубежному инвестированию. Кстати, нет запрета иметь счет как у российского, так и зарубежного брокера.

Некоторые испытывают страх уже от одной мысли перед зарубежным инвестированием – отдать деньги куда-то, с кем и по-русски не поговорить, в офис не дойти… уж лучше местный банк. Напряженные международные отношения оптимизма тоже не добавляют. Однако при всем этом зарубежное инвестирование предоставляет не только больше возможностей, но и лучшие условия по защите средств россиян. Подробный разбор основных “страхов” позволит понять, действительно ли они оправданы, и каким образом можно упростить тот или иной пункт.

Брокеры и страховые компании

Для примера в статье ниже я возьму немецкого брокера Captrader (www.captrader.com), где открыт мой собственный брокерский счет. С другими зарубежными брокерами ситуация во многом будет аналогичной. Напомню, что основных способов зарубежного инвестирования два: международные брокеры и международные страховые компании инвестиционного типа. Первые, в частности американские брокеры, обладают следующими преимуществами:

- Понятный механизм защиты от неторговых рисков;

- Для открытия счета не нужен посредник, вознаграждение которому может составлять 15-20% от ваших взносов;

- С довольно небольшой суммой через брокера доступно огромное число торговых инструментов;

- Нет комиссий за управление счетом;

- Нет обязательных ежемесячных взносов в начальный период, как у страховых компаний;

- Нет проблем с выплатой дивидендного и иного дохода на банковский счет в любое время

Для меня число инструментов и заметная экономия при работе с брокером напрямую являются определяющими для будущей доходности, так что дальше речь пойдет преимущественно о зарубежных брокерах. Тем не менее свои плюсы у инвестиционного страхования тоже есть:

- Расчет налога на прибыль осуществляется только в конце срока инвестирования (не нужно подавать ежегодные декларации);

- При добросовестных платежах могут начисляться бонусы, компенсирующие комиссии за управление;

- Возможность привязки кредитной карты и автоматического списания средств;

- Вложения средств конфиденциальны и защищены от третьих лиц, в полисе можно прописать наследника;

- В некоторых программах можно несколько раз в год перекладываться из фонда в фонд без комиссий

1. Работа со счетами

Открытие

Электронный документооборот – одно из преимуществ выхода на международный рынок. За границей процесс дистанционного открытия счетов с отсылкой сканов паспорта и подтверждения места жительства вместо бумажных вариантов является общепринятой практикой. Это заметно быстрее и дешевле даже в пределах одной страны, а в случае разных особенно.

⚡ Часто считают, что инвестирование это удел богатых с суммами минимум в десятки, а то и сотни тысяч долларов. Но в реальности для начала зарубежных инвестиций часто достаточно 3-5 тысяч долларов. Иногда счет можно открыть, имея лишь несколько сотен долларов, однако брокерские комиссии (в среднем около 5$ за сделку) делают такой взнос невыгодным.

Для контакта с зарубежным брокером обычно достаточно посетить его сайт, где будет соответствующая форма. Некоторые доступные россиянам брокеры перевели свой сайт на русский язык, хотя иногда используется простой машинный перевод:

Смотрится не очень солидно и даже смешно, но к надежности брокера это отношения не имеет (интересным образом в данный момент у Captrader коряво переведены короткие формы главной страницы, тогда как гораздо более сложный текст при навигации по сайту выглядит хорошо). Для подтверждения открытия счета иностранные брокеры и агенты при необходимости высылают электронный вариант договора, который можно показать валютному отделу банка в пояснение цели перевода средств.

Ввод средств

Для пополнения баланса открытого за рубежом счета можно использовать несколько методов:

- специализированная инвестиционная программа unit-linked, позволяющая списывать денежные средства с банковской кредитной карты автоматически;

- интернет-банкинг, дающий возможность без уплаты дополнительных комиссий осуществить пополнение нужного зарубежного счета (при возникновении вопросов, помощь круглосуточно предоставляют в службе техподдержки банка);

- банковский перевод, для осуществления которого необходимо подойти в банк с заранее подготовленными реквизитами счета-получателя (минусом этого способа являются выплата дополнительных комиссий банку за перевод средств).

Первый способ относится к инвестиционным страховым компаниям, например к Investors Trust. Второй и третий варианты стандартные для брокерского счета, который клиент открывает самостоятельно. Реквизиты для перевода денег можно узнать в личном кабинете, данные для входа в который предоставляет страховая компания, либо брокер. Также эти данные могут выдать их представители, или служба тех. поддержки.

В случае CapTrader банковские реквизиты доступны прямо на сайте компании, а для попадания денег на ваш индивидуальный счет в графе “Цель перевода” нужно указать присвоенный вам при открытии номер счета + имя и фамилия. Комиссия за международный перевод у российских банков начинается примерно от 15 долларов, но в некоторых случаях перевод можно сделать дешевле.

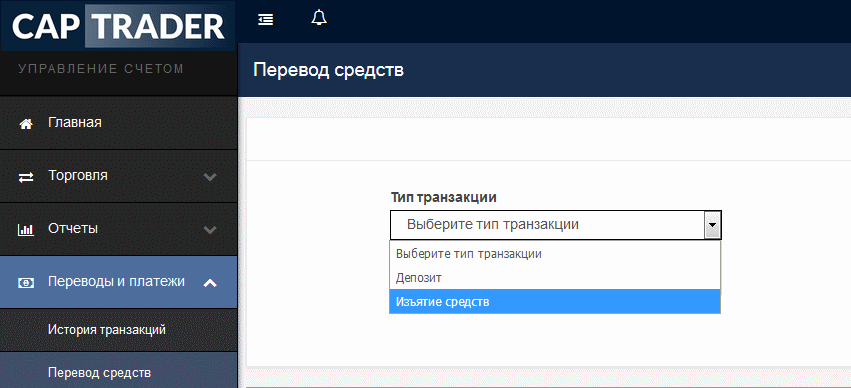

Вывод средств

Для осуществления перевода денег с зарубежного счета на российский, либо на банковскую карту, достаточно сделать правильный запрос в личном кабинете. В форме указываются сумма средств, и реквизиты получателя.

При возникновении дополнительных вопросов у брокера он может позвонить Вам для подтверждения вывода средств. Для боящихся блокировки или каких-то неправомерных действий брокера скажу, что американские брокеры ни разу в истории не задерживали средства частных лиц, к происхождению которых нет вопросов. Читайте мою статью здесь.

Комиссия за международные переводы у иностранных брокеров фиксированная, и обычно находится в пределах от 30 до 50 американских долларов, независимо от суммы выводимых средств. Однако некоторые брокеры позволяют выводить средства бесплатно в рамках определенного периода, например раз в месяц – в этом случае к примеру нет проблемы жить на дивидендный доход.

P.S. В случае зарубежного брокерского счета вы ничем не ограничены в вопросах ввода и вывода, кроме порога входа. У Captrader входной порог составляет 2000$. Этого достаточно для начала, хотя из-за комиссий на перевод и сделки рекомендуется инвестировать немного большую сумму.

В инвестиционных страховых компаниях другая схема: там для небольших вкладов есть обязательство вносить определенную сумму в течение начального периода (например ежемесячно 500$ около 2 лет). Невыполнение этого требования может повлечь за собой штрафные санкции.

2. Валютный банковский контроль

При осуществлении денежных трансферов на счет, открытый за рубежом, у валютного контроля российского банка могут возникнуть дополнительные вопросы о целях перевода средств. В данной ситуации необходимо было разъяснить сотруднику банка, что перевод денег выполняется на брокерский (а не банковский) счет, открытый за рубежом, и предназначен для осуществления сделок с ценными бумагами на международных торговых площадках.

Update. С 2020 года нужно уведомлять налоговые органы РФ об изменении реквизитов во всех зарубежных финансовых институтах, в том числе при открытии счета у зарубежного брокера. Читайте здесь.

3. Общение с брокером

При незнании иностранного языка какое-либо общение с зарубежным брокером зачастую вызывает у инвесторов неудобства. Рассмотрим варианты, как можно облегчить этот процесс:

- русскоязычная поддержка (в некоторых иностранных компаниях имеются специалисты, разговаривающие на различных языках). Но полагаться на российскую поддержку я бы не рекомендовал;

- более продуктивно выглядит общение с брокером по электронной почте, либо с помощью онлайн-чата, расположенного на сайте компании (для перевода необходимой информации можно использовать Google Translate и другие онлайн-переводчики).

4. Осуществление сделок

Для удобства осуществления операций у некоторых зарубежных брокеров предусмотрены русифицированные личные кабинеты и торговые платформы. При этом выбор, в какие именно инструменты вложить средства, инвестор осуществляет самостоятельно. Обычно покупать ценные бумаги можно тремя способами:

- в личном кабинете

- через торговую платформу на ПК

- через мобильное приложение

Для второго варианта можно использовать демо-версии торговых платформ, полностью идентичные настоящим. Такие виртуальные тренировки обычно возможны еще до начала работы с компанией и помогают ознакомиться с системой работы и оформления сделок конкретно этого брокера.

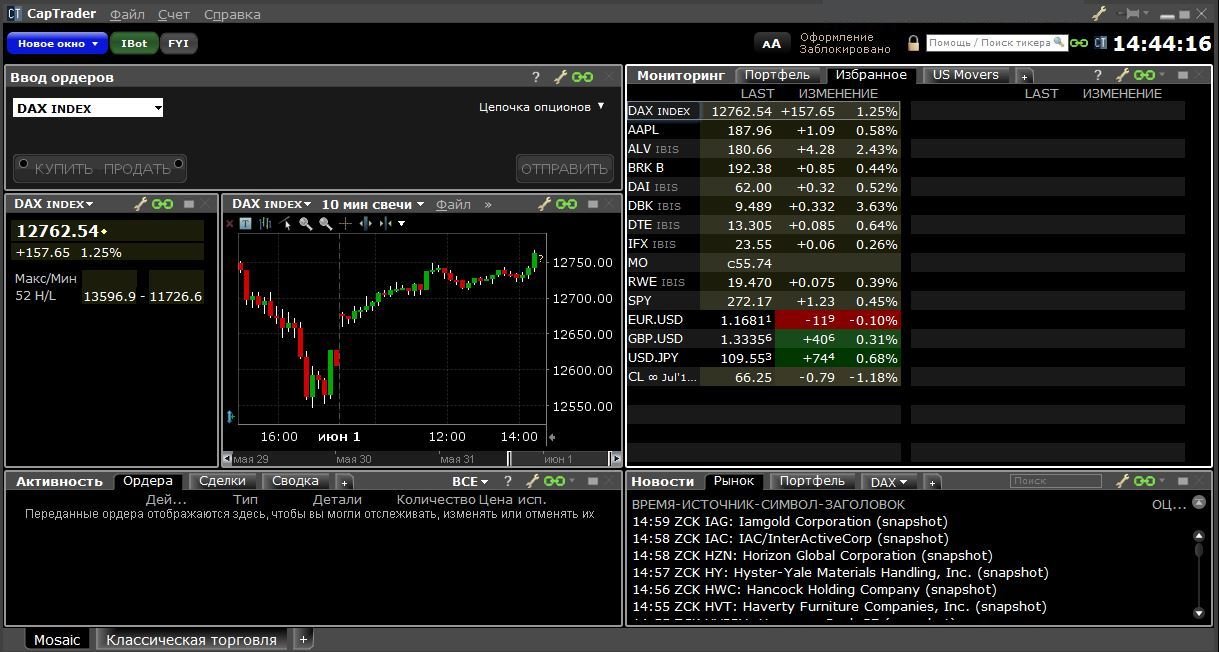

Стандартной для Captrader считается платформа TWS, которая используется и в Interactive Brokers. TWS устанавливается на компьютер как обычная программа, при запуске постоянно подгружающая обновления, и использует для входа те же данные, что и в личный кабинет с обязательным подтверждением кода по SMS.

Уже работавшим с российским квиком платформа может показаться непривычной, особенно компьютерная версия. Но с основными функциями разобраться нетрудно, причем покупка активов очень проста и делается буквально в 3-4 клика. Кстати, в терминале по умолчанию выставлена система Smart Routing, которая позволяет наиболее выгодно купить актив, сравнивая цены сразу на нескольких биржах посредством ECN-сети.

Правую панель легко настроить, добавив туда активы по своему вкусу, при этом внизу будут отображаться актуальные для выбранных вариантов новости. Предусмотрено два варианта внешнего вида: Mosaic и Классическая торговля. Также для удобства многие брокеры предоставляют подробные видео-инструкции, позволяющие быстро освоиться с торговым терминалом.

5. Особенности налогообложения

Процедура подачи декларации в налоговые органы:

- Налоговая декларация заполняется в случае получения дохода (дивиденды, выгода от покупки и продажи ценных бумаг, и прочее). Прирост купленных, но не проданных активов, в декларации не указывается и налогом не облагается.

- Если у вас несколько счетов у различных брокеров, то декларация все равно подается одна.

- При наличии брокерского зарубежного счета декларация заполняется по результатам того года, в котором были осуществлены сделки и операции по счету, и получен доход или убыток (при этом не важно, был ли вывод средств в Россию за этот период или нет).

- Срок подачи такой декларации до 30 апреля, срок уплаты причитающихся налогов до 15 июля следующего года.

- При оформлении страховой инвестиционной программы unit-linked за границей, подача налоговой декларации осуществляется только в следующем году после вывода средств в Россию.

- Уплата налогов всегда осуществляется в российских рублях. Полученные зарубежные доходы при этом должны быть пересчитаны по курсу Центробанка России в рублевый эквивалент на момент их получения.

- Уменьшить размер налогов можно, обратившись к специалисту налоговой инспекции за консультацией. Все способы подобного уменьшения выплат зафиксированы в Налоговом Кодексе РФ и являются официальными. Например, есть варианты сальдирования убытков или покупки фондов, реинвестирующих дивиденды. О налоговых льготах смотрите статью тут.

Выводы

Зарубежное инвестирование требует некоторой дополнительной подготовки, и чуть больше действий, чем при аналогичных сделках на российских биржах. При этом выход на международные площадки дает возможность легко инвестировать в активы по всему миру, приобрести новый опыт работы с иностранными брокерами и страховыми компаниями.

Наиболее неудобным может показаться заполнение налоговой декларации – но лишь в первый год. Полный разбор всех важных вопросов показывает, что сложности довольно легко решаемы. При желании я могу помочь в открытии счета у своего брокера и составить инвестиционный портфель – обращайтесь в комментариях или по контактной форме.

Преимущества инвестирования через Газпромбанк:

- Надежность и безопасность: Газпромбанк является одним из крупнейших и стабильных банков России, что минимизирует риски для ваших инвестиций.

- Широкий выбор инструментов: Благодаря разнообразию инвестиционных продуктов вы можете выбрать тот, который наилучшим образом соответствует вашим целям и уровню риска.

- Консультации и профессиональное сопровождение: Если вы не уверены в своем выборе, банк предоставляет квалифицированные консультации и профессиональное управление активами.

- Доступ к международным рынкам: Газпромбанк предоставляет доступ к иностранным рынкам, что позволяет диверсифицировать инвестиции и расширить горизонты.

Инвестирование через Газпромбанк — это удобный и безопасный способ приумножить ваш капитал, воспользоваться налоговыми льготами и получить стабильный доход. С помощью различных инвестиционных продуктов, таких как ИИС, ПИФы, облигации и акции, вы можете создать портфель, который соответствует вашим целям и рисковому профилю. Газпромбанк предоставляет клиентам все необходимые инструменты для успешного инвестирования и управления активами.